ทำความรู้จักทฤษฎี Wyckoff: หัวใจของการวิเคราะห์ตลาดเชิงลึก

ในตลาดการลงทุนที่เต็มไปด้วยความไม่แน่นอน การเข้าใจถึงการเปลี่ยนแปลงของราคาและพฤติกรรมโดยรวมของตลาดนั้นสำคัญมากสำหรับผู้ที่ต้องการประสบความสำเร็จ หนึ่งในแนวทางวิเคราะห์ที่ยังคงได้รับความเคารพและมีประสิทธิภาพสูงจนถึงทุกวันนี้คือทฤษฎี Wyckoff หรือที่รู้จักกันในนาม Wyckoff Logic ซึ่งถูกพัฒนาขึ้นโดย Richard Wyckoff นักบุกเบิกตลาดหุ้นวอลล์สตรีทในช่วงต้นของศตวรรษที่ 20 แนวคิดหลักของทฤษฎีนี้มุ่งไปที่การศึกษาวงจรของตลาด โดยอาศัยหลักการพื้นฐานเรื่องอุปสงค์และอุปทาน รวมถึงการตีความปริมาณการซื้อขายเพื่อค้นหาเจตนาที่แท้จริงของผู้เล่นรายใหญ่ หรือที่ Wyckoff เรียกว่า “Composite Man”

หลักการเหล่านี้ช่วยให้ผู้ลงทุนสามารถชี้จุดช่วงการสะสมและการกระจาย ซึ่งเป็นตัวบ่งชี้สำคัญสำหรับการพลิกผันของแนวโน้มราคาได้อย่างมีเหตุผล แม้จะเกิดขึ้นมานาน แต่ทฤษฎีนี้ยังคงเป็นเครื่องมือที่ขาดไม่ได้ในการวิเคราะห์ตลาดสมัยใหม่ ไม่ว่าจะเป็นตลาดหุ้น คริปโตเคอร์เรนซี หรือฟอเร็กซ์ บทความนี้จะนำคุณไปสำรวจทฤษฎี Wyckoff อย่างละเอียด ตั้งแต่รากฐานไปจนถึงการนำไปใช้จริง เพื่อช่วยยกระดับการตัดสินใจในการเทรดให้คมชัดยิ่งขึ้น

พื้นฐานทฤษฎี Wyckoff

ประวัติและแนวคิดหลักของ Richard Wyckoff

Richard Wyckoff ถือเป็นหนึ่งในนักวิเคราะห์ตลาดชั้นนำในยุคเดียวกับ Jesse Livermore และ Charles Dow เขาเริ่มต้นเส้นทางในวอลล์สตรีทตั้งแต่อายุเพียง 15 ปี และใช้เวลาหลายปีในการศึกษาการทำงานของตลาดรวมถึงพฤติกรรมของผู้เล่นหลัก Wyckoff พบว่าการเปลี่ยนแปลงของราคามักถูกกำหนดโดยกลุ่มผู้มีอิทธิพลที่สามารถควบคุมทิศทางได้ ซึ่งนำไปสู่แนวคิดเชิงนามธรรมที่เรียกว่า “Composite Man”

Composite Man เปรียบได้กับผู้กำกับหลักที่คอยนำทางตลาด โดยจะสะสมสินทรัพย์ผ่านการซื้ออย่างเงียบเชียบในช่วงที่ตลาดดูไม่น่าดึงดูด และค่อยๆ ปล่อยขายในเวลาที่ตลาดคึกคัก แนวคิดนี้เปิดมุมมองให้ผู้ลงทุนเห็นภาพใหญ่ของตลาด และเชิญชวนให้คิดในมุมของ Composite Man เพื่อทำนายการเคลื่อนไหวที่อาจเกิดขึ้นข้างหน้า

3 กฎทองของ Wyckoff: หัวใจสำคัญของการตัดสินใจเทรด

Wyckoff ได้สรุปแก่นแท้ของทฤษฎีไว้ในกฎสามข้อ ซึ่งเป็นฐานรากสำคัญสำหรับกลยุทธ์การเทรดของเขา:

- กฎอุปสงค์และอุปทาน (Law of Supply and Demand):

- เมื่อความต้องการซื้อมีมากกว่าความต้องการขาย ราคาจะปรับตัวสูงขึ้น

- เมื่อความต้องการขายมีมากกว่าความต้องการซื้อ ราคาจะปรับตัวต่ำลง

- เมื่อทั้งสองฝ่ายสมดุล ราคาจะเคลื่อนไหวแบบ sideway

กฎนี้เป็นหัวใจของการเปลี่ยนแปลงราคาในทุกตลาด Wyckoff ย้ำให้ผู้ลงทุนสังเกตความเชื่อมโยงระหว่างปริมาณการซื้อขายกับการเคลื่อนไหวของราคา เพื่อประเมินว่าฝ่ายไหนกำลังครองสถานการณ์

- กฎแห่งเหตุและผล (Law of Cause and Effect):

- “เหตุ” หมายถึงช่วงการสะสมหรือกระจาย ที่มีการซื้อขายจำนวนมากในกรอบราคาที่จำกัด

- “ผล” คือการเคลื่อนไหวของราคาที่ตามมา ไม่ว่าจะเป็นขาขึ้นหรือขาลง

ขนาดของเหตุจะสอดคล้องกับผลที่เกิดขึ้น ยิ่งช่วงสะสมหรือกระจายยืดเยื้อและมีปริมาณการซื้อขายสูงเท่าไหร่ แนวโน้มที่ตามมาก็จะยิ่งรุนแรงและยาวนานมากขึ้นเท่านั้น

- กฎแห่งความพยายามและผลลัพธ์ (Law of Effort vs. Result):

- ถ้าความพยายามจากปริมาณการซื้อขายสอดคล้องกับผลที่ได้จากราคา แนวโน้มปัจจุบันก็มีโอกาสดำเนินต่อ

- ถ้าความพยายามไม่ตรงกับผล แสดงว่าอาจมีการพลิกผันแนวโน้มในเร็วๆ นี้

ตัวอย่างเช่น ถ้าราคายังขึ้นแต่ปริมาณการซื้อขายลดลงอย่างเห็นได้ชัด นั่นอาจบ่งบอกถึงความอ่อนแรงของแรงซื้อ แม้ราคาจะยังคงปรับขึ้น ซึ่งเป็นสัญญาณเตือนถึงจุดสิ้นสุดของแนวโน้มขาขึ้น

วงจรตลาดและ Schematics ของ Wyckoff

4 ระยะหลักของวงจรตลาดตามทฤษฎี Wyckoff

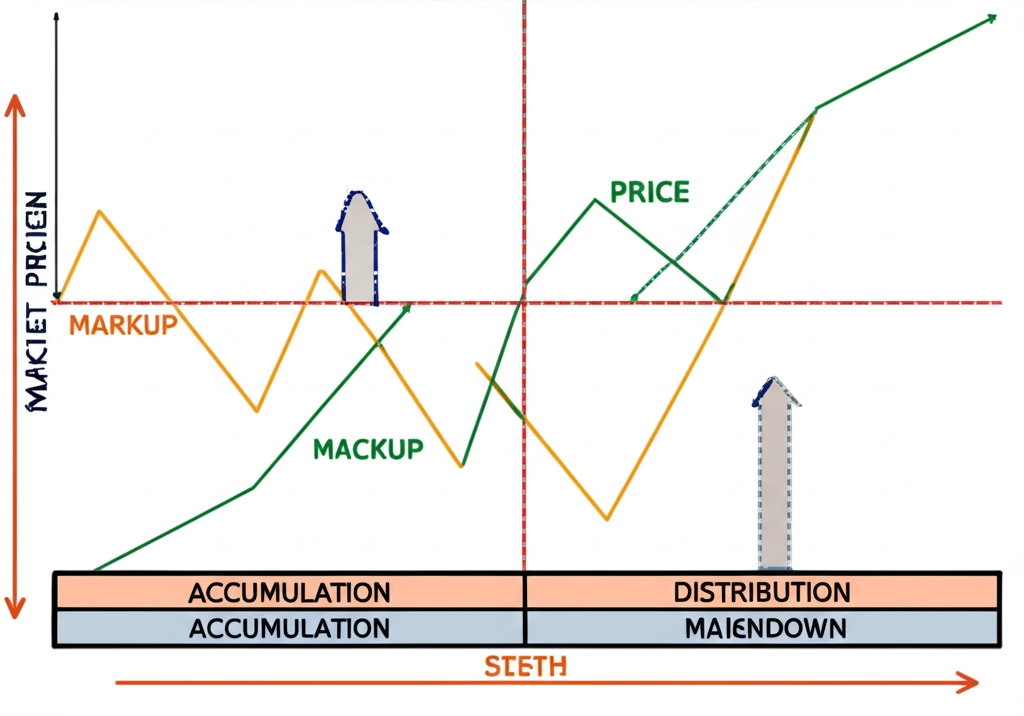

Wyckoff อธิบายว่าตลาดเคลื่อนไหวในรูปแบบวงจรสี่ระยะ ซึ่งสะท้อนพฤติกรรมของ Composite Man:

- ระยะสะสม (Accumulation):

นี่คือช่วงที่ Composite Man ค่อยๆ รวบรวมสินทรัพย์โดยซื้อในราคาต่ำสุดที่ทำได้ มักเกิดขึ้นหลังจากแนวโน้มขาลงจบลง ราคาจะแกว่งไกวในกรอบแคบๆ หรือ trading range โดยมีปริมาณการซื้อขายสูงที่ระดับต่ำและลดลงเมื่อราคาขึ้นเล็กน้อย

(***ตำแหน่งที่แนะนำสำหรับการแทรกภาพ: กราฟแสดง Wyckoff Accumulation Schematic***)

- ระยะขาขึ้น (Mark-up):

หลังจากสะสมสินทรัพย์ได้เพียงพอ ราคาจะทะลุกรอบ trading range ขึ้นไป และเริ่มแนวโน้มขาขึ้นที่รวดเร็ว ผู้ลงทุนรายย่อยเริ่มตามซื้อ ทำให้ราคาพุ่งสูงขึ้นต่อเนื่องพร้อมปริมาณการซื้อขายที่เพิ่มมากขึ้น

- ระยะกระจาย (Distribution):

ช่วงนี้ Composite Man เริ่มขายสินทรัพย์เพื่อทำกำไร มักเกิดหลังแนวโน้มขาขึ้นสิ้นสุด ราคาจะเคลื่อนไหวในกรอบแคบอีกครั้ง คล้ายกับระยะสะสม แต่เตรียมพร้อมสำหรับการปรับฐานหรือขาลง

(***ตำแหน่งที่แนะนำสำหรับการแทรกภาพ: กราฟแสดง Wyckoff Distribution Schematic***)

- ระยะขาลง (Mark-down):

เมื่อกระจายสินทรัพย์ได้มากพอ ราคาจะทะลุกรอบลงมาและเริ่มแนวโน้มขาลงอย่างรวดเร็ว ผู้ลงทุนที่ติดค้างจะขายออก ทำให้ราคาร่วงลงไม่หยุดยั้ง

Wyckoff Schematics: แผนผังการเคลื่อนไหวราคาที่ควรรู้

Wyckoff Schematics คือแผนภาพที่แสดงเหตุการณ์สำคัญในระยะสะสมและกระจาย การเข้าใจเหตุการณ์เหล่านี้ช่วยให้ผู้ลงทุนจับจุดเวลาที่ Composite Man กำลังเคลื่อนไหว

| เหตุการณ์สำคัญ | คำอธิบาย (ในระยะสะสม/กระจาย) |

|---|---|

| PS (Preliminary Support/Supply) | แรงซื้อ/ขายเบื้องต้นที่ชะลอการเคลื่อนไหวของราคา |

| SC (Selling Climax) | จุดสูงสุดของการขายอย่างตื่นตระหนก มักมี Volume สูงมาก |

| AR (Automatic Rally) | การเด้งกลับอัตโนมัติหลังจาก SC, เป็นการปิดสถานะ Short |

| ST (Secondary Test) | การทดสอบแนวรับ/ต้านเดิมอีกครั้ง มักมี Volume ต่ำกว่า SC |

| SOW (Sign of Weakness) | สัญญาณของความอ่อนแอ (ในระยะกระจาย) หรือ Strength (ในระยะสะสม) |

| LPSY (Last Point of Supply/Support) | จุดสุดท้ายที่อุปทานเข้ามา/จุดสุดท้ายของแนวรับ ก่อนการเคลื่อนไหวครั้งใหญ่ |

| UTAD (Upthrust After Distribution) | การดีดตัวหลอกขึ้นไปเหนือ Trading Range (ในระยะกระจาย) |

| Spring/Shakeout | การหลอกล่อให้ขาย/ทิ้งหุ้นในช่วงท้ายของระยะสะสม |

การตีความเหตุการณ์เหล่านี้ต้องอาศัยการสังเกตราคาและปริมาณการซื้อขายอย่างใกล้ชิด โดยเฉพาะการเปรียบเทียบปริมาณในจุดสำคัญต่างๆ เพื่อให้ได้ภาพที่ชัดเจนยิ่งขึ้น

การประยุกต์ใช้ Wyckoff ในการเทรดจริง

ขั้นตอนการวิเคราะห์ตลาดด้วย Wyckoff Method

Wyckoff เสนอขั้นตอนห้าขั้นในการวิเคราะห์ตลาด เพื่อให้เทรดเดอร์ตัดสินใจได้อย่างเป็นระบบและมีประสิทธิภาพ:

- กำหนดแนวโน้มปัจจุบัน: ตลาดกำลังอยู่ในขาขึ้น ขาลง หรือเคลื่อนไหว sideways? ใช้การวิเคราะห์หลายกรอบเวลาเพื่อยืนยันทิศทาง

- วิเคราะห์อุปสงค์และอุปทาน: เปรียบเทียบแรงซื้อกับแรงขายผ่านการเคลื่อนไหวของราคาและปริมาณ ฝ่ายไหนกำลังได้เปรียบ?

- ระบุช่วงสะสมหรือกระจาย: ตลาดกำลังสร้างฐานสำหรับการสะสมหรือกำลังก่อตัวเป็นยอดสำหรับการกระจาย? อาศัย Wyckoff Schematics ในการชี้จุด

- ประเมินความแข็งแกร่งสัมพัทธ์: สินทรัพย์ที่สนใจแข็งแกร่งหรืออ่อนแอกว่าตลาดโดยรวม เช่น SET Index หรือกลุ่มอุตสาหกรรมเดียวกัน?

- เลือกเครื่องมือเทรด: เลือกหุ้น คริปโต หรือคู่เงินที่อยู่ในช่วงเหมาะสมตาม Wyckoff และมีโอกาสทำกำไรสูง

Wyckoff Trading Strategy: การหาจุดเข้า-ออกที่แม่นยำ

การนำ Wyckoff ไปใช้ช่วยค้นหาจุดเข้าและจุดออกที่แม่นยำ โดย:

- จุดเข้า: มักเกิดในช่วงปลายของการสะสม เช่น หลังจาก Spring หรือ LPSY ที่ยืนยันว่าการสะสมเสร็จสิ้นและพร้อมผลักราคาขึ้น

- จุดออก: มักเกิดในช่วงปลายของการกระจาย เช่น หลัง UTAD หรือ LPSY ที่บ่งชี้ถึงการระบายสินทรัพย์ หรือเมื่อเห็นสัญญาณอ่อนแออย่าง SOW

- การตั้ง Stop Loss และ Take Profit: วาง Stop Loss ใต้แนวรับหลักในช่วงสะสม หรือเหนือแนวต้านในช่วงกระจาย สำหรับ Take Profit สามารถคำนวณจากขนาดของ “เหตุ” ตามกฎเหตุและผล เพื่อคาดการณ์เป้าหมายที่สมเหตุสมผล

Wyckoff กับตลาดสมัยใหม่: หุ้นไทย, คริปโต และฟอเร็กซ์

ทฤษฎี Wyckoff สามารถปรับใช้กับตลาดการเงินทุกรูปแบบได้อย่างยืดหยุ่น:

- หุ้นไทย (SET): ผู้ลงทุนสามารถนำ Wyckoff ไปวิเคราะห์หุ้นเดี่ยวๆ เช่น หุ้นในกลุ่มพลังงานอย่าง PTT หรือค้าปลีกอย่าง CPALL โดยมองหาโครงสร้างสะสมหรือกระจายบนกราฟราคาและปริมาณในตลาดหลักทรัพย์แห่งประเทศไทย เพื่อจับจังหวะตามผู้เล่นรายใหญ่ ซึ่งช่วยเพิ่มโอกาสในการเข้าซื้อขายที่ถูกต้อง

- คริปโตเคอร์เรนซี: ด้วยความผันผวนสูงและการขับเคลื่อนจาก Smart Money ตลาดคริปโตเหมาะกับ Wyckoff อย่างยิ่ง เช่น การสังเกตรูปแบบ Wyckoff บนกราฟของ DOGE (Dogecoin) หรือ BTC (Bitcoin) ผ่านแพลตฟอร์มอย่าง Bitkub หรือ Satang Pro ช่วยคาดการณ์ช่วงสะสมก่อนพุ่งขึ้นหรือกระจายก่อนร่วงลงได้ชัดเจน

- ฟอเร็กซ์: แม้จะไม่มีปริมาณการซื้อขายจริงเหมือนหุ้นหรือคริปโต แต่สามารถใช้ Tick Volume หรือการเปลี่ยนแปลงราคาเพื่อวัด “Effort” ได้ Wyckoff ยังคงช่วยระบุกรอบ trading range และจุด breakout ในคู่เงินหลัก เช่น USD/THB หรือ EUR/USD โดยเฉพาะในตลาดที่ได้รับอิทธิพลจากสถาบันใหญ่

ผสาน Wyckoff กับเครื่องมือวิเคราะห์อื่น ๆ

เพื่อยกระดับความแม่นยำในการวิเคราะห์ ควรรวม Wyckoff เข้ากับเครื่องมืออื่นๆ ที่เสริมกัน:

- Volume Profile: ช่วยชี้โซนราคาที่มีปริมาณสูง ซึ่งมักเป็นแนวรับหรือแนวต้านแข็งแกร่ง และจุดที่ Composite Man อาจกำลังสะสมหรือกระจาย โดยเฉพาะเมื่อรวมกับ Schematics จะเห็นภาพเจตนาชัดเจนขึ้น

- Order Flow: ให้มุมมองการไหลของคำสั่งซื้อขายแบบเรียลไทม์ ซึ่งยืนยันการเคลื่อนไหวของ Smart Money ได้ละเอียดยิ่งกว่า ช่วยให้จับจุดเข้า-ออกได้ทันการณ์

- K-Line Patterns & Moving Averages: รวมกับรูปแบบแท่งเทียนและเส้นค่าเฉลี่ยเคลื่อนที่ เพื่อยืนยันสัญญาณจาก Wyckoff และมองภาพแนวโน้มโดยรวม ทำให้การตัดสินใจมีน้ำหนักมากขึ้น

ข้อควรระวังและเคล็ดลับสำหรับเทรดเดอร์

ข้อผิดพลาดที่พบบ่อยในการใช้ทฤษฎี Wyckoff

- การตีความรูปแบบมากเกินไป: Schematics ของ Wyckoff เป็นเพียงแนวทาง ไม่ใช่กฎตายตัว ควรปรับให้เข้ากับสถานการณ์ตลาดจริงเพื่อหลีกเลี่ยงการเข้าใจผิด

- ละเลยปริมาณการซื้อขาย: Volume เป็นองค์ประกอบหลักของ Wyckoff การมองข้ามมันจะทำให้การวิเคราะห์ขาดสมดุลและไม่สมบูรณ์

- ความคาดหวังที่สูงเกินไป: Wyckoff เป็นกรอบสำหรับวิเคราะห์ ไม่ใช่เครื่องทำนายที่สมบูรณ์แบบ ตลาดอาจไม่เป็นไปตามสูตรเสมอไป

- ไม่รวมการวิเคราะห์อื่น: การพึ่ง Wyckoff เพียงอย่างเดียวอาจไม่พอ ควรเสริมด้วยเทคนิคอื่นๆ เพื่อความครอบคลุม

เคล็ดลับการเรียนรู้และฝึกฝน Wyckoff ให้เชี่ยวชาญ

- ศึกษาจากแหล่งที่เชื่อถือได้: เริ่มจากหนังสือคลาสสิกอย่าง “The Wyckoff Methodology in Depth” หรือคอร์สจาก Wyckoff Analytics เพื่อสร้างฐานที่มั่นคง

- Backtesting และ Paper Trading: ลองระบุรูปแบบ Wyckoff บนกราฟย้อนหลัง และทดลองเทรดในบัญชีจำลอง เพื่อสร้างความชำนาญและความมั่นใจก่อนลงทุนจริง

- ทำความเข้าใจ Wyckoff 2.0: สำรวจเวอร์ชันอัปเดตที่ปรับทฤษฎีให้เข้ากับตลาดและเทคโนโลยีปัจจุบัน เช่น การใช้ข้อมูลเรียลไทม์มากขึ้น

- อดทนและเรียนรู้อย่างต่อเนื่อง: การเป็นผู้เชี่ยวชาญต้องใช้เวลาและการฝึกฝนสม่ำเสมอ โดยเฉพาะเมื่อตลาดเปลี่ยนแปลงตลอดเวลา

สรุปและก้าวต่อไปกับทฤษฎี Wyckoff

ทฤษฎี Wyckoff นำเสนอกรอบการคิดที่แข็งแกร่งในการเข้าใจการเคลื่อนไหวของตลาดและพฤติกรรมของ Smart Money ด้วยการศึกษากฎสามข้อและโครงสร้างสี่ระยะของวงจร คุณจะสามารถชี้จุดสะสมและกระจายได้ เพื่อพัฒนากลยุทธ์การเทรดที่มีประสิทธิภาพ การนำ Wyckoff ไปใช้กับตลาดหุ้นไทย คริปโต หรือฟอเร็กซ์ รวมถึงการรวมกับเครื่องมือวิเคราะห์อื่นๆ จะช่วยให้การตัดสินใจของคุณแม่นยำและมีโอกาสทำกำไรสูงขึ้น

อย่าลืมว่าการลงทุนมีความเสี่ยงเสมอ ผู้ลงทุนควรศึกษาข้อมูลให้รอบคอบก่อนตัดสินใจ การฝึกฝนอย่างต่อเนื่องและการเรียนรู้ไม่หยุดนิ่งคือกุญแจสู่การเป็นเทรดเดอร์ชั้นนำในระยะยาว ขอให้คุณนำความรู้จาก Wyckoff ไปประยุกต์ใช้ สร้างโอกาสในตลาดได้อย่างมั่นใจ

ทฤษฎี Wyckoff คืออะไร และใครเป็นผู้คิดค้น?

ทฤษฎี Wyckoff เป็นวิธีการวิเคราะห์ตลาดที่พัฒนาโดย Richard Wyckoff ในช่วงต้นศตวรรษที่ 20 โดยเน้นการทำความเข้าใจพฤติกรรมของราคาและปริมาณการซื้อขาย เพื่อระบุการดำเนินการของ “Composite Man” หรือผู้เล่นรายใหญ่ในตลาด

Wyckoff Logic แตกต่างจาก Wyckoff Method อย่างไรในการเทรด?

โดยพื้นฐานแล้ว Wyckoff Logic และ Wyckoff Method มักจะใช้สลับกันได้ หมายถึงหลักการและกรอบการวิเคราะห์เดียวกันที่ Richard Wyckoff ได้พัฒนาขึ้นเพื่อทำความเข้าใจวงจรตลาดและพฤติกรรมของผู้เล่นรายใหญ่

Wyckoff pattern สามารถใช้ในการวิเคราะห์หุ้นไทยได้อย่างมีประสิทธิภาพหรือไม่?

ได้ครับ Wyckoff pattern สามารถนำมาใช้ในการวิเคราะห์หุ้นไทยได้อย่างมีประสิทธิภาพ เนื่องจากหลักการของอุปสงค์และอุปทานเป็นสากลและใช้ได้กับทุกตลาด การสังเกตพฤติกรรมราคาและปริมาณการซื้อขายของหุ้นในตลาดหลักทรัพย์แห่งประเทศไทย (SET) จะช่วยให้คุณระบุช่วงสะสมและกระจายได้

มีหนังสือหรือแหล่งเรียนรู้ The Wyckoff Methodology in Depth ฉบับแปลไทยแนะนำบ้างไหม?

ปัจจุบัน หนังสือ “The Wyckoff Methodology in Depth” ยังไม่มีฉบับแปลไทยอย่างเป็นทางการ แต่มีนักลงทุนและผู้สอนหลายท่านที่รวบรวมและถ่ายทอดความรู้ Wyckoff เป็นภาษาไทยในรูปแบบคอร์สออนไลน์หรือบทความต่างๆ คุณสามารถค้นหาได้จากกลุ่มหรือเพจเกี่ยวกับการลงทุนในประเทศไทย

การใช้ Wyckoff ในตลาดคริปโตเคอร์เรนซี เช่น Bitcoin หรือ Dogecoin มีความแม่นยำแค่ไหน?

การใช้ Wyckoff ในตลาดคริปโตเคอร์เรนซีมีความแม่นยำสูง เนื่องจากตลาดคริปโตมีลักษณะการเคลื่อนไหวที่ขับเคลื่อนโดยผู้เล่นรายใหญ่คล้ายคลึงกับตลาดหุ้นในอดีต ความผันผวนสูงทำให้เกิด Wyckoff pattern ที่ชัดเจนบ่อยครั้ง ซึ่งช่วยในการคาดการณ์จุดกลับตัวของราคาของ Bitcoin, Dogecoin และเหรียญอื่นๆ

มือใหม่ควรเริ่มต้นศึกษาทฤษฎี Wyckoff จากจุดใด และมีข้อควรระวังอะไรบ้าง?

มือใหม่ควรเริ่มต้นจากการทำความเข้าใจ 3 กฎทองของ Wyckoff และ 4 ระยะของวงจรตลาด จากนั้นค่อยๆ ศึกษา Wyckoff Schematics อย่างละเอียด

ข้อควรระวัง:

- อย่าพยายามตีความทุกการเคลื่อนไหวเป็น Wyckoff pattern

- เน้นการวิเคราะห์ Volume ควบคู่ไปกับ Price Action เสมอ

- ฝึกฝนการ Backtesting และ Paper Trading เพื่อสร้างประสบการณ์ก่อนลงทุนจริง

การรวม Wyckoff กับเครื่องมือวิเคราะห์ทางเทคนิคอื่น ๆ เช่น Volume Profile จะช่วยเพิ่มประสิทธิภาพการเทรดได้อย่างไร?

การรวม Wyckoff กับเครื่องมืออื่นๆ เช่น Volume Profile จะช่วยเพิ่มประสิทธิภาพอย่างมาก Volume Profile ช่วยระบุโซนราคาที่มีการซื้อขายหนาแน่น ซึ่งมักจะเป็นบริเวณที่ Composite Man สะสมหรือกระจาย ขณะที่ Wyckoff จะช่วยให้คุณเข้าใจถึงเจตนาที่อยู่เบื้องหลังการเคลื่อนไหวในโซนเหล่านั้น ทำให้การตัดสินใจแม่นยำยิ่งขึ้น

Wyckoff 2.0 มีแนวคิดหรือการปรับปรุงอะไรที่แตกต่างจาก Wyckoff ดั้งเดิมบ้าง?

Wyckoff 2.0 เป็นแนวคิดที่ต่อยอดจาก Wyckoff ดั้งเดิม โดยนำเทคโนโลยีและข้อมูลใหม่ๆ มาใช้ในการวิเคราะห์ เช่น การใช้ Order Flow, Market Depth หรือ AI-driven analytics เพื่อให้การตีความพฤติกรรมของ Smart Money ทันสมัยและละเอียดอ่อนยิ่งขึ้นในตลาดปัจจุบันที่ซับซ้อน

การวิเคราะห์ “Composite Man” ในบริบทของตลาดปัจจุบันยังคงมีความสำคัญอยู่หรือไม่?

ยังคงมีความสำคัญอย่างยิ่ง แม้ว่าตลาดปัจจุบันจะมีผู้เล่นที่หลากหลายมากขึ้น แต่แนวคิดของ “Composite Man” ยังคงเป็นภาพรวมเชิงนามธรรมที่ช่วยให้นักลงทุนมองเห็นพฤติกรรมรวมของผู้เล่นรายใหญ่ที่สามารถขับเคลื่อนตลาดได้ ไม่ว่าจะเป็นสถาบันการเงิน กองทุนขนาดใหญ่ หรือวาฬในตลาดคริปโต

จะฝึกฝนการอ่าน Wyckoff Schematics ให้แม่นยำได้อย่างไร?

การฝึกฝนเป็นกุญแจสำคัญ:

- ศึกษาตัวอย่าง Schematics ที่ชัดเจนจากตำราหรือแหล่งข้อมูลที่เชื่อถือได้

- ย้อนดูกราฟในอดีต (Backtesting) ของหุ้นหรือสินทรัพย์ที่คุณสนใจ และพยายามระบุเหตุการณ์ต่างๆ ของ Wyckoff Schematics

- จดบันทึกการวิเคราะห์ของคุณและเปรียบเทียบกับผลลัพธ์ที่เกิดขึ้นจริง

- เข้าร่วมชุมชนนักลงทุนเพื่อแลกเปลี่ยนความคิดเห็นและเรียนรู้จากผู้อื่น