บทนำ: ทำความเข้าใจ “แนวรับ” หัวใจสำคัญของการวิเคราะห์ทางเทคนิค

การก้าวเข้าสู่แวดวงการลงทุน ไม่ว่าจะเป็นตลาดหุ้น ตลาดฟอเร็กซ์ หรือแม้กระทั่งตลาดทองคำ การรู้จักเครื่องมือพื้นฐานในการวิเคราะห์ทางเทคนิคย่อมเป็นเรื่องที่ขาดไม่ได้สำหรับนักลงทุนทุกประเภท หนึ่งในแนวคิดที่ชี้ขาดซึ่งไม่ควรละเลยคือแนวรับ หรือที่รู้จักกันในชื่อ Support Level

แนวรับเปรียบเสมือนกำแพงป้องกันที่คอยหนุนราคาสินทรัพย์ไม่ให้ร่วงลงต่ำเกินระดับที่ตั้งไว้ ซึ่งต่างจากแนวต้านที่มักขวางกั้นไม่ให้ราคาพุ่งสูงขึ้นได้ง่ายๆ หากเข้าใจและนำแนวรับไปใช้อย่างถูกต้อง นักลงทุนจะสามารถวางแผนการซื้อขาย จัดการจุดเข้า-ออก และควบคุมความเสี่ยงได้ดียิ่งขึ้น บทความนี้จะพาคุณสำรวจลึกซึ้งถึงนิยาม วิธีค้นหา ความหมายที่แท้จริง และกลยุทธ์การนำไปใช้ในตลาดจริง โดยให้ความสำคัญกับตัวอย่างจากตลาดไทย

แนวรับ คืออะไร? คำจำกัดความและหลักการพื้นฐาน

แนวรับหมายถึงระดับราคาที่คาดว่าราคาสินทรัพย์จะหยุดการลดลงและมีโอกาสพลิกตัวขึ้นใหม่ในอนาคต

หลักการเบื้องต้นคือ เมื่อราคาลงมาถึงจุดนี้ แรงซื้อจากผู้ซื้อจะเหนือกว่าแรงขายจากผู้ขาย สร้างสมดุลหรือเปลี่ยนทิศทางให้ราคาหยุดร่วงและอาจฟื้นตัวขึ้น แนวรับเกิดจากหลายปัจจัย เช่น

- ความน่าดึงดูดในการซื้อ: เมื่อราคาต่ำลงถึงระดับที่นักลงทุนมองว่าเป็นโอกาสดีในการเข้าซื้อเพราะถูกเกินจริง

- จิตวิทยาการลงทุน: นักลงทุนมักจำระดับราคาในอดีตที่เคยเป็นจุดต่ำสุดหรือจุดพลิกตัวขึ้นได้

- อุปสงค์และอุปทาน: ที่ระดับนี้ อุปสงค์จะแข็งแกร่งกว่าอุปทาน

ตรงข้ามกับแนวต้าน ซึ่งเป็นระดับราคาที่คาดว่าราคาจะหยุดขึ้นและอาจหันหัวลง เนื่องจากแรงขายมากกว่าแรงซื้อ

วิธีการระบุแนวรับและแนวต้านบนกราฟราคา (Identifying S&R on Price Charts)

การค้นหาแนวรับและแนวต้านบนกราฟราคาเป็นทักษะที่นักลงทุนต้องฝึกฝนให้ชำนาญ มีเทคนิคหลายอย่างที่นำมาใช้ได้จริง

การใช้จุดสูงสุดและจุดต่ำสุดในอดีต (Using Historical Highs and Lows)

วิธีที่เรียบง่ายและได้รับความนิยมคือการสังเกตจุดพลิกตัวของราคาในอดีต

- แนวรับ: มักปรากฏใกล้จุดต่ำสุดเก่าที่ราคาเคยลงมาสัมผัสแล้วเด้งขึ้น

- แนวต้าน: มักอยู่ใกล้จุดสูงสุดเก่าที่ราคาเคยขึ้นไปแตะแล้วถอยลง

ลองวาดเส้นแนวนอนเชื่อมจุดเหล่านี้บนกราฟ เพื่อกำหนดโซนแนวรับและแนวต้านให้ชัดเจนยิ่งขึ้น

การใช้เส้นแนวโน้ม (Using Trendlines)

เส้นแนวโน้มสามารถกลายเป็นแนวรับหรือแนวต้านที่เคลื่อนไหวตามสถานการณ์ได้

- แนวโน้มขาขึ้น: ลากเส้นเชื่อมจุดต่ำสุดที่สูงขึ้นต่อเนื่อง จะได้เส้นที่ทำหน้าที่เป็นแนวรับแบบไดนามิก

- แนวโน้มขาลง: ลากเส้นเชื่อมจุดสูงสุดที่ต่ำลงต่อเนื่อง จะได้เส้นที่ทำหน้าที่เป็นแนวต้านแบบไดนามิก

การใช้โซนแนวรับแนวต้าน (Using S&R Zones, not just lines)

จุดสำคัญคือแนวรับและแนวต้านมักเป็นโซนหรือช่วงราคา ไม่ใช่เส้นตรงที่ตายตัว

เพราะตลาดมีผู้เล่นหลากหลายมุมมอง การมองเป็นโซนจะช่วยให้การวิเคราะห์ยืดหยุ่นและใกล้เคียงความเป็นจริงมากกว่า

ความสำคัญของแนวรับในการตัดสินใจเทรด (Importance of S&R in Trading Decisions)

แนวรับมีบทบาทสำคัญยิ่งในการเทรดและการตัดสินใจลงทุน ด้วยเหตุผลหลายประการ

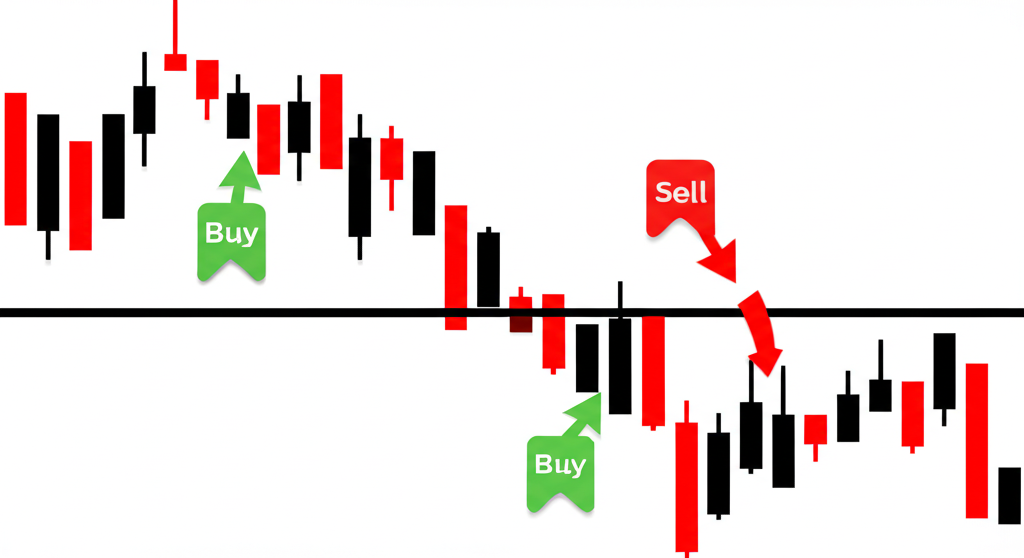

- กำหนดสัญญาณซื้อและขาย:

- สัญญาณซื้อ: เมื่อราคาเข้าใกล้แนวรับและไม่ทะลุลง นับเป็นโอกาสดีในการซื้อ โดยหวังว่าราคาจะเด้งขึ้น

- สัญญาณขาย: เมื่อราคาแตะแนวต้านและไม่ทะลุขึ้น นับเป็นเวลาที่เหมาะสำหรับขายทำกำไรหรือเปิดสถานะขาย

- วางแผนจุดตัดขาดทุน: ตั้งจุดหยุดขาดทุนใต้แนวรับเล็กน้อย เพื่อป้องกันความสูญเสียหากราคาไปผิดทาง

- วางแผนจุดทำกำไร: ใช้แนวต้านเหนือราคาปัจจุบันเป็นเป้าหมายกำไร

- บริหารความเสี่ยง: ช่วยประเมินความเสี่ยงต่อผลตอบแทน และกำหนดขนาดพอร์ตการลงทุนให้เหมาะสม

การนำแนวรับมาใช้ในกลยุทธ์การเทรดจะช่วยให้นักลงทุนทั้งมือใหม่และมือโปรวางแผนได้อย่างมีเหตุผลและเป็นระบบ

แนวรับแข็งแกร่งและแนวรับอ่อนแอ: สัญญาณที่ต้องรู้

ไม่ใช่แนวรับทุกระดับจะแข็งแกร่งเท่ากัน การแยกแยะระหว่างแนวรับที่แข็งและอ่อนจะช่วยให้ตัดสินใจได้แม่นยำขึ้น

แนวรับแข็งแกร่ง:

- ถูกทดสอบหลายครั้ง: ราคาเคยลงมาสัมผัสหลายรอบแต่ไม่หลุด แสดงถึงแรงซื้อที่เหนียวแน่น

- ปริมาณซื้อขายสูง: เมื่อราคาเด้งขึ้นที่แนวรับพร้อม volume สูง แสดงถึงการเข้ามาซื้อที่จริงจัง

- ยาวนาน: แนวรับที่หนุนราคาได้นานหลายสัปดาห์หรือเดือนมักน่าเชื่อถือ

- จากกรอบเวลาใหญ่: แนวรับในกราฟรายวันหรือรายสัปดาห์แข็งแกร่งกว่ากรอบสั้นๆ

แนวรับอ่อนแอ:

- ทดสอบครั้งเดียว: ยังไม่พิสูจน์ความแข็งแกร่งพอ

- ปริมาณต่ำ: เด้งขึ้นแต่ volume น้อย แสดงถึงความไม่มั่นใจ

- กรอบเวลาเล็ก: อาจทะลุได้ง่ายในกราฟสั้น

การพิจารณาปัจจัยเหล่านี้รวมกันจะช่วยให้ประเมินแนวรับแต่ละจุดได้รอบคอบยิ่งขึ้น

แนวรับเคลื่อนที่: เมื่อแนวรับกลายเป็นแนวต้านและในทางกลับกัน (Dynamic S&R: When Support Becomes Resistance)

แนวรับและแนวต้านไม่ใช่ระดับคงที่ แต่สามารถสลับบทบาทกันได้ ซึ่งเป็นหลักการที่นักลงทุนต้องเข้าใจเพื่อวิเคราะห์ให้เฉียบคม

เมื่อแนวรับกลายเป็นแนวต้าน:

ถ้าราคาทะลุแนวรับที่แข็งแกร่งลงไป ระดับเดิมนั้นจะกลายเป็นแนวต้านใหม่ เมื่อราคาพยายามเด้งขึ้นมาทดสอบ ผู้ถือขาดทุนอาจขายออก หรือผู้ขายเพิ่มแรงกด ทำให้ราคาถอยลงอีก

เมื่อแนวต้านกลายเป็นแนวรับ:

ถ้าราคาทะลุแนวต้านขึ้นไป ระดับเดิมจะกลายเป็นแนวรับใหม่ เมื่อราคาย่อลงมาทดสอบ ผู้ที่พลาดโอกาสซื้ออาจรีบเข้าซื้อ หรือผู้ที่ขายกำไรแล้วอาจกลับมาซื้อ สนับสนุนให้ราคาเด้งขึ้น

สัญญาณหลอก:

ต้องระวังการทะลุปลอมที่ราคาเหมือนทะลุแต่กลับเข้ากรอบเดิมเร็วๆ ยืนยันทะลุจริงต้องรอแท่งเทียนปิดนอกระดับชัดเจน และเช็ค volume ประกอบ

การประยุกต์ใช้แนวรับแนวต้านร่วมกับ Indicator อื่นๆ (Applying S&R with Other Indicators)

เพื่อยกระดับความแม่นยำในการเทรด การรวมแนวรับแนวต้านกับอินดิเคเตอร์อื่นๆ จะช่วยยืนยันสัญญาณและลดความเสี่ยงจากสัญญาณหลอก

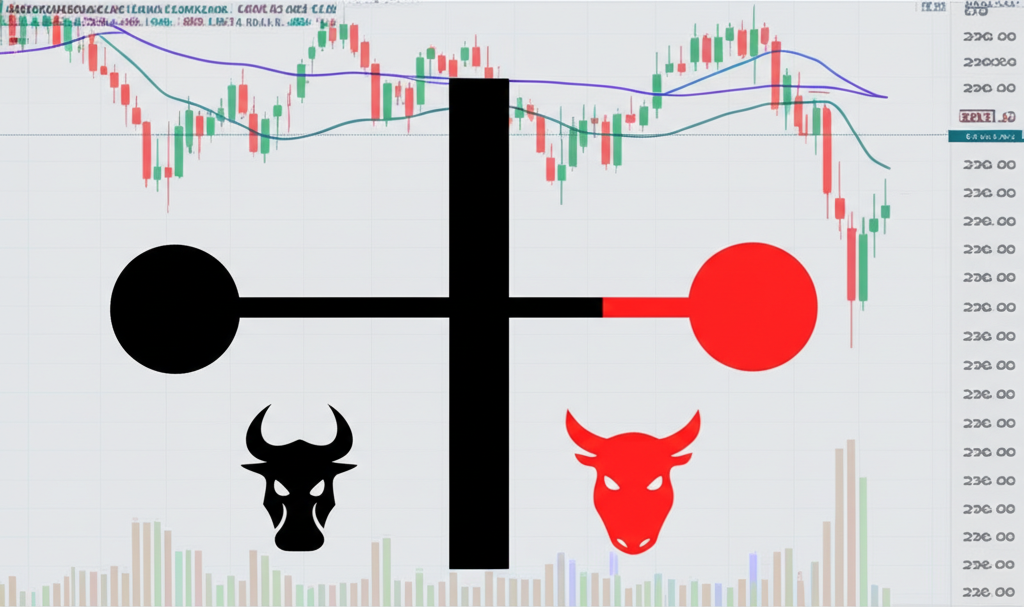

การใช้ค่าเฉลี่ยเคลื่อนที่ (Moving Averages) เป็นแนวรับ/แนวต้านแบบไดนามิก

เส้นค่าเฉลี่ยเคลื่อนที่ เช่น MA 20, 50, 200 สามารถเป็นแนวรับหรือแนวต้านที่เคลื่อนไหว

- ในขาขึ้น: MA ทำหน้าที่แนวรับ ราคาย่อลงมาแตะแล้วเด้ง

- ในขาลง: MA ทำหน้าที่แนวต้าน ราคาเด้งขึ้นแตะแล้วย่อ

ถ้าราคาแตะ MA และตรงกับแนวรับแนวนอน สัญญาณจะแข็งแกร่งยิ่งขึ้น

การใช้ Fibonacci Retracement เพื่อหาแนวรับ/แนวต้านที่เป็นไปได้

Fibonacci Retracement ช่วยค้นหาแนวรับแนวต้านด้วยสัดส่วนสำคัญ เช่น 23.6%, 38.2%, 50%, 61.8%, 78.6%

หลังราคาเคลื่อนไหวตามเทรนด์แล้วย่อ ระดับเหล่านี้มักเป็นจุดหยุดย่อและพลิกขึ้น ถ้าซ้อนกับแนวรับแนวนอน ความน่าเชื่อถือจะเพิ่ม

การใช้ Pivot Points สำหรับแนวรับ/แนวต้านรายวัน

Pivot Points คำนวณจาก High, Low, Close ของวันก่อน ให้ระดับ S1-S3 และ R1-R3 สำหรับวันนี้ เหมาะสำหรับเทรดสั้น

การรวมเครื่องมือเหล่านี้จะให้มุมมองครบถ้วนและเพิ่มความมั่นใจในการเทรด

ข้อผิดพลาดที่พบบ่อยในการใช้แนวรับแนวต้าน (Common Mistakes in Using S&R)

แม้แนวรับแนวต้านจะมีประสิทธิภาพ แต่ผู้เริ่มต้นมักพลาดจุดสำคัญที่นำไปสู่การตัดสินใจผิด

- พึ่งพาแต่แนวรับแนวต้านอย่างเดียว: ควรรวมกับอินดิเคเตอร์ แท่งเทียน และพื้นฐาน เพื่อหลีกเลี่ยงสัญญาณหลอก

- ละเลยกรอบเวลา: แนวรับแข็งในกราฟรายวันอาจอ่อนในกราฟชั่วโมง ต้องดูหลายกรอบ

- มองแนวรับเป็นจุดตายตัว: จริงๆ เป็นโซน การยึดจุดเดียวอาจพลาดโอกาส

- ไม่ดู volume: ทะลุที่ไม่มี volume สนับสนุนมักหลอก ต้องยืนยันด้วย volume

- ไม่สนใจอารมณ์ตลาดและพื้นฐาน: ข่าวหรือนโยบายอาจทำลายแนวรับแข็งได้

- ตั้ง stop-loss แคบเกิน: ใกล้แนวรับมากอาจโดน volatility ปกติ

หลีกเลี่ยงได้ด้วยการฝึกฝน การเรียนรู้ต่อเนื่อง และวินัยในการเทรด โดยใช้เครื่องมือหลายอย่างอย่างมีสติ

ตัวอย่างการใช้แนวรับในตลาดไทย (Examples of Using S&R in Thai Markets)

เพื่อให้เห็นภาพชัด ลองดูตัวอย่างจริงจากตลาดไทย

การวิเคราะห์แนวรับของ SET Index

สมมติ SET Index เคยแตะจุดต่ำสุดที่ 1,350 จุด หลายครั้งใน 6 เดือน และทุกครั้งเด้งขึ้นเร็ว

ระดับนี้คือแนวรับแข็ง ถ้าดัชนีย่อลงมาใกล้ 1,350 จุด ถือเป็นโอกาสซื้อหุ้น โดยตั้ง stop-loss ต่ำกว่านั้นเล็กน้อยเพื่อควบคุมความเสี่ยง

การหาแนวรับของราคาทองคำในประเทศ (Thai Domestic Gold Price)

ราคาทองคำไทยอิงราคาโลกและค่าเงินบาท สมมติ 32,000 บาทต่อบาททองคำเป็นจุดที่ย่อลงแล้วเด้งหลายครั้ง

ถ้าราคาปรับฐานมาที่ระดับนี้พร้อมสัญญาณกลับตัวอย่าง hammer หรือ pin bar สามารถซื้อทองได้ โดยคาดว่าราคาจะฟื้น

กรณีศึกษาหุ้นไทยยอดนิยม (Popular Thai Stocks Case Study)

ดูหุ้น A หุ้นใหญ่ในตลาดไทย ราคาปัจจุบัน 50 บาท เคยทดสอบ 48 บาท 3 ครั้งใน 3 เดือน ไม่เคยหลุด

48 บาทคือแนวรับสำคัญ ถ้าย่อลงมา นักลงทุนที่เห็นสัญญาพลิกตัวสามารถซื้อ โดยตั้งเป้ากำไรที่ 52-53 บาท และ stop-loss ที่ 47.50 บาท

การใช้แนวรับในตลาดไทยจริงต้องติดตามกราฟสม่ำเสมอและรวมเครื่องมืออื่นๆ

บทสรุป: ผสมผสานแนวรับเข้ากับกลยุทธ์การเทรดของคุณ

แนวรับเป็นรากฐานสำคัญของการวิเคราะห์ทางเทคนิคที่ช่วยวางแผนและตัดสินใจเทรดได้ดี การเข้าใจนิยาม วิธีค้นหา และบทบาทของมัน ไม่เพียงหาจุดซื้อที่เหมาะ แต่ยังจัดการความเสี่ยงและจุดหยุดขาดทุนอย่างมีเหตุผล

การที่แนวรับสลับเป็นแนวต้านและกลับกัน สะท้อนพลวัตตลาดที่ต้องทำความเข้าใจลึกซึ้ง การรวมกับอินดิเคเตอร์อย่าง MA, Fibonacci หรือ Pivot จะยกระดับความแม่นยำและยืนยันสัญญาณ

ที่สำคัญคือนำไปใช้จริงในตลาดไทย เช่น SET Index, ทองคำ หรือหุ้นยอดนิยม ด้วยการฝึกฝนและวินัย จะทำให้แนวรับเป็นส่วนหนึ่งของกลยุทธ์ที่แข็งแกร่ง สร้างกำไรยั่งยืน

คำถามที่พบบ่อยเกี่ยวกับแนวรับ (FAQ about Support Level)

แนวรับ คืออะไร และมีความสำคัญอย่างไรในการเทรด?

แนวรับ คือระดับราคาที่แรงซื้อมีมากกว่าแรงขาย ทำให้ราคาหยุดการลดลงและมีแนวโน้มที่จะดีดตัวขึ้น มีความสำคัญอย่างยิ่งในการเทรดเพราะช่วยให้นักลงทุนสามารถ:

- ระบุจุดเข้าซื้อที่เป็นไปได้

- กำหนดจุดตัดขาดทุน (Stop-loss) เพื่อบริหารความเสี่ยง

- ประเมินความแข็งแกร่งของแนวโน้มราคา

วิธีการหาแนวรับแนวต้านบนกราฟราคาทำอย่างไรให้แม่นยำ?

การหาแนวรับแนวต้านบนกราฟราคาทำได้หลายวิธีเพื่อให้แม่นยำขึ้น ได้แก่:

- ใช้จุดสูงสุดและจุดต่ำสุดในอดีต: ลากเส้นแนวนอนเชื่อมโยงจุดที่ราคาเคยกลับตัว

- ใช้เส้นแนวโน้ม (Trendlines): ลากเส้นเชื่อมจุดต่ำสุดที่สูงขึ้น (แนวรับในขาขึ้น) หรือจุดสูงสุดที่ต่ำลง (แนวต้านในขาลง)

- ใช้โซนราคา: มองแนวรับแนวต้านเป็นพื้นที่ ไม่ใช่จุดเดียวที่แม่นยำ

- ใช้ Indicator เสริม: เช่น Moving Averages, Fibonacci Retracement, Pivot Points เพื่อยืนยัน

แนวรับแข็งแกร่งและแนวรับอ่อนแอแตกต่างกันอย่างไร มีวิธีสังเกตไหม?

แนวรับแข็งแกร่งและอ่อนแอแตกต่างกันที่ความน่าเชื่อถือ:

- แนวรับแข็งแกร่ง: มักถูกทดสอบหลายครั้งแล้วไม่หลุด, มีปริมาณการซื้อขายสูงเมื่อราคาดีดกลับ, อยู่ในกรอบเวลาที่ใหญ่ (เช่น รายวัน/รายสัปดาห์), และมีประวัติพยุงราคามานาน

- แนวรับอ่อนแอ: เพิ่งถูกทดสอบครั้งเดียว, มีปริมาณการซื้อขายต่ำ, อยู่ในกรอบเวลาที่เล็ก (เช่น รายชั่วโมง), และอาจถูกทะลุได้ง่าย

วิธีสังเกตคือการดูจำนวนครั้งที่ทดสอบ, ปริมาณการซื้อขาย, และกรอบเวลาที่แนวรับนั้นปรากฏ

หากราคาหลุดแนวรับ ควรทำอย่างไร? แนวรับที่ถูกทะลุแล้วจะกลายเป็นอะไร?

หากราคาหลุดแนวรับ ควรพิจารณาปิดสถานะซื้อเพื่อลดความเสียหาย หรือรอสัญญาณยืนยันการกลับตัวก่อนตัดสินใจใหม่ แนวรับที่ถูกทะลุลงไปแล้วนั้น มักจะเปลี่ยนบทบาทกลายเป็น “แนวต้าน” ใหม่ หมายความว่าเมื่อราคาพยายามดีดตัวกลับขึ้นไป ก็มักจะเจอแรงขายที่ระดับนั้น

เราสามารถใช้แนวรับแนวต้านกับสินทรัพย์ใดได้บ้างในตลาดไทย เช่น หุ้นไทยหรือทองคำ?

แนวรับแนวต้านเป็นหลักการสากลของการวิเคราะห์ทางเทคนิค สามารถใช้ได้กับสินทรัพย์เกือบทุกประเภทในตลาดไทย เช่น:

- หุ้นไทย: ใช้กับหุ้นรายตัวหรือ SET Index

- ทองคำ: ใช้กับราคาทองคำในประเทศ

- อนุพันธ์: เช่น SET50 Futures, Gold Futures

- กองทุนรวม: ที่ลงทุนในสินทรัพย์ที่มีราคาเคลื่อนไหว

โดยหลักการแล้ว สามารถใช้ได้กับสินทรัพย์ที่มีกราฟราคาแสดงข้อมูลในอดีต

มีเครื่องมือหรือ Indicator ใดบ้างที่ช่วยยืนยันแนวรับให้มีประสิทธิภาพมากขึ้น?

มีเครื่องมือและ Indicator หลายอย่างที่สามารถใช้ร่วมกับแนวรับเพื่อเพิ่มประสิทธิภาพ ได้แก่:

- ค่าเฉลี่ยเคลื่อนที่ (Moving Averages): ทำหน้าที่เป็นแนวรับ/แนวต้านแบบไดนามิก

- Fibonacci Retracement: ช่วยหาแนวรับที่เป็นไปได้ตามสัดส่วน Fibonacci

- Pivot Points: ให้แนวรับ/แนวต้านรายวัน

- ปริมาณการซื้อขาย (Volume): ใช้ยืนยันความแข็งแกร่งของการทะลุหรือการดีดตัวที่แนวรับ

- RSI หรือ Stochastic: ช่วยระบุภาวะซื้อมากเกินไป (Overbought) หรือขายมากเกินไป (Oversold) ใกล้แนวรับ

ข้อผิดพลาดทั่วไปที่นักลงทุนไทยมักทำเมื่อใช้แนวรับมีอะไรบ้าง?

ข้อผิดพลาดที่พบบ่อยของนักลงทุนไทยเมื่อใช้แนวรับ ได้แก่:

- พึ่งพาแต่แนวรับเพียงอย่างเดียวโดยไม่ใช้เครื่องมืออื่นประกอบ

- ละเลยกรอบเวลาที่แตกต่างกัน

- มองว่าแนวรับเป็นจุดที่แม่นยำตายตัว แทนที่จะเป็นโซน

- ไม่พิจารณาปริมาณการซื้อขายประกอบการตัดสินใจ

- ตั้งจุด Stop-loss ที่แคบเกินไป ทำให้ถูก Stop-loss ง่าย

- ไม่สนใจปัจจัยพื้นฐานหรือข่าวสารสำคัญ

แนวรับ แนวต้าน วันนี้ จะดูได้อย่างไร และสามารถนำไปใช้เทรดระยะสั้นได้ไหม?

แนวรับ แนวต้านสำหรับวันนี้ สามารถดูได้จากการวิเคราะห์กราฟในกรอบเวลาที่สั้นลง (เช่น กราฟราย 15 นาที, รายชั่วโมง) โดยใช้จุดสูงสุดและต่ำสุดของวันก่อนหน้า หรือใช้ Indicator เช่น Pivot Points ซึ่งออกแบบมาเพื่อการหาแนวรับแนวต้านรายวันโดยเฉพาะ สามารถนำไปใช้เทรดระยะสั้น (Day Trading) ได้อย่างมีประสิทธิภาพ เพื่อกำหนดจุดเข้าซื้อ/ขาย และจุดทำกำไร/ตัดขาดทุนภายในวัน

การใช้ Fibonacci Retracement เพื่อหาแนวรับมีความน่าเชื่อถือแค่ไหน?

การใช้ Fibonacci Retracement เพื่อหาแนวรับเป็นที่นิยมและมีความน่าเชื่อถือในระดับหนึ่ง โดยเฉพาะเมื่อระดับ Fibonacci ที่สำคัญ (เช่น 38.2%, 50%, 61.8%) ซ้อนทับกับแนวรับแนวนอนที่มองเห็นได้จากจุดสูงสุด/ต่ำสุดในอดีต อย่างไรก็ตาม ไม่ควรพึ่งพา Fibonacci เพียงอย่างเดียว ควรใช้ร่วมกับ Indicator อื่นๆ และรูปแบบแท่งเทียนเพื่อยืนยันสัญญาณ และเพิ่มความแม่นยำในการตัดสินใจ

ควรใช้แนวรับแนวต้านในกรอบเวลา (Timeframe) แบบไหนดีที่สุด?

ไม่มีกรอบเวลาใดที่ “ดีที่สุด” เพียงกรอบเวลาเดียวสำหรับการใช้แนวรับแนวต้าน ควรใช้หลายกรอบเวลาประกอบกัน:

- **กรอบเวลาใหญ่ (รายวัน, รายสัปดาห์):** ใช้สำหรับระบุแนวโน้มหลักและแนวรับแนวต้านที่แข็งแกร่งในระยะยาว

- **กรอบเวลาปานกลาง (ราย 4 ชั่วโมง, รายชั่วโมง):** ใช้สำหรับวางแผนการเทรดระยะกลางและหาจุดเข้าออก

- **กรอบเวลาเล็ก (ราย 15 นาที, ราย 5 นาที):** ใช้สำหรับหาจุดเข้าออกที่แม่นยำและเทรดระยะสั้น (Day Trading)

การดูแนวรับแนวต้านจากกรอบเวลาที่ใหญ่กว่าจะช่วยให้คุณมีภาพรวมที่ชัดเจนและลดสัญญาณรบกวนในกรอบเวลาที่เล็ก