อินดิเคเตอร์ Forex คืออะไร และทำไมถึงจำเป็นต่อการเทรด?

การซื้อขายในตลาดแลกเปลี่ยนเงินตราระหว่างประเทศ (Forex) ซึ่งเต็มไปด้วยความผันผวนและแรงกระตุ้นจากปัจจัยหลายด้าน ไม่ใช่เรื่องง่ายสำหรับผู้เริ่มต้นหรือแม้แต่เทรดเดอร์มืออาชีพ การตัดสินใจซื้อหรือขายเพียงเพราะ “รู้สึกว่า” ราคาน่าจะขึ้นหรือลง มักนำไปสู่ผลขาดทุนอย่างรวดเร็ว เพื่อลดความเสี่ยงและเพิ่มความแม่นยำ นักเทรดทั่วโลกจึงพึ่งพาเครื่องมือวิเคราะห์ทางเทคนิค โดยเฉพาะ “อินดิเคเตอร์ Forex” ซึ่งทำหน้าที่เป็นผู้ช่วยสำคัญในการตีความข้อมูลและคาดการณ์แนวโน้ม

พูดง่ายๆ อินดิเคเตอร์ก็คือเครื่องมือที่วิเคราะห์ข้อมูลราคาในอดีต เช่น ราคาเปิด ราคาปิด จุดสูงสุด จุดต่ำสุด รวมถึงปริมาณการซื้อขาย มาผ่านกระบวนการคิดตามสูตรคณิตศาสตร์เฉพาะ แล้วแสดงผลออกมาในรูปแบบที่มองเห็นได้ง่าย เช่น เส้นกราฟ แท่งฮิสโตแกรม หรือพื้นที่สีต่างๆ บนหน้าจอเทรด ทำให้เราเห็นภาพรวมของพฤติกรรมราคาได้ชัดเจนขึ้น

ประโยชน์หลักของอินดิเคเตอร์คือการเปลี่ยนข้อมูลดิบให้กลายเป็นข้อมูลที่ “สามารถตีความได้” มันช่วยให้เราสามารถระบุทิศทางของแนวโน้ม (Trend) วัดความเร็วและพลังของแรงซื้อ-แรงขาย (Momentum) ประเมินระดับความผันผวน (Volatility) รวมถึงสังเกตสัญญาณการกลับตัวของราคา ซึ่งทั้งหมดนี้เป็นหัวใจสำคัญในการหาจังหวะที่เหมาะสมในการเข้า-ออกออเดอร์อย่างมีเหตุมีผล

อย่างไรก็ตาม สิ่งที่ต้องเข้าใจให้ลึกคือ อินดิเคเตอร์ไม่ใช่เครื่องพยากรณ์อนาคตที่แม่นยำ 100% มันไม่ได้ “บอก” ว่าราคาจะไปที่ไหน แต่ “ช่วยยืนยัน” ว่าสิ่งที่เรากำลังสังเกตอยู่มีแนวโน้มเป็นอย่างไร และเพิ่มความน่าจะเป็นให้กับกลยุทธ์การเทรดของเรา ความสำเร็จจริงๆ เกิดจากการใช้อินดิเคเตอร์ร่วมกับการบริหารความเสี่ยงและการควบคุมจิตใจอย่างมีวินัย

ประเภทของอินดิเคเตอร์ Forex ที่นักเทรดควรรู้จัก

การเลือกใช้อินดิเคเตอร์อย่างมีประสิทธิภาพเริ่มต้นจากการเข้าใจว่าเครื่องมือแต่ละประเภทถูกออกแบบมาเพื่อทำหน้าที่อะไร อินดิเคเตอร์แต่ละตัวมีจุดแข็งในสถานการณ์เฉพาะ หากใช้ผิดที่ ก็อาจนำไปสู่สัญญาณผิดพลาดและผลการเทรดที่น่าผิดหวัง โดยทั่วไป อินดิเคเตอร์สามารถแบ่งออกเป็น 4 กลุ่มใหญ่ ดังนี้

1. อินดิเคเตอร์บอกแนวโน้ม (Trend Indicators)

เครื่องมือในกลุ่มนี้ช่วยตอบคำถามหลักว่า “ตลาดกำลังไปทางไหน?” โดยเน้นการยืนยันทิศทางของแนวโน้มหลัก ไม่ว่าจะเป็นแนวโน้มขาขึ้น (Uptrend) แนวโน้มขาลง (Downtrend) หรือตลาดที่ไม่มีทิศทางชัดเจน (Sideways) มันเป็นหัวใจสำคัญสำหรับนักเทรดแนวโน้ม (Trend Follower) ที่ต้องการซื้อในช่วงที่ตลาดกำลังขึ้น หรือขายในช่วงที่ตลาดกำลังลง เพื่อตามแรงของตลาด ไม่ขัดแย้งกับมัน

ตัวอย่างที่นิยม: เส้นค่าเฉลี่ยเคลื่อนที่ (Moving Average), Parabolic SAR, Ichimoku Cloud

2. ออสซิลเลเตอร์ (Momentum Oscillators)

ออสซิลเลเตอร์ทำงานในกรอบค่าที่จำกัด เช่น 0 ถึง 100 หน้าที่หลักคือวัด “โมเมนตัม” หรือพลังของแรงซื้อ-แรงขายในช่วงเวลาหนึ่ง เมื่อโมเมนตัมเริ่มอ่อนตัว แม้ราคาจะยังเคลื่อนที่ต่อไป มันอาจเป็นสัญญาณเตือนว่าแนวโน้มกำลังจะหมดแรง และอาจมีการปรับฐานหรือกลับตัว ออสซิลเลเตอร์ยังดีเยี่ยมในการระบุว่าตลาดอยู่ในภาวะซื้อมากเกินไป (Overbought) หรือขายมากเกินไป (Oversold)

ตัวอย่างที่นิยม: Relative Strength Index (RSI), Stochastic Oscillator, MACD

3. อินดิเคเตอร์วัดความผันผวน (Volatility Indicators)

ความผันผวนหมายถึงระดับความรุนแรงในการขึ้น-ลงของราคา อินดิเคเตอร์กลุ่มนี้ช่วยให้เรารู้ว่าตลาด “คึกคัก” หรือ “เงียบเหงา” อยู่ในขณะนี้ เมื่อความผันผวนสูง โอกาสทำกำไรจากการเปลี่ยนแปลงราคาจะมากขึ้น แต่ความเสี่ยงก็สูงตามไปด้วย ตรงกันข้าม ความผันผวนต่ำมักบ่งบอกถึงช่วงที่ตลาดกำลัง “สะสมพลัง” ก่อนจะมีการเคลื่อนที่รุนแรงในอนาคต

ตัวอย่างที่นิยม: Bollinger Bands (BB), Average True Range (ATR)

4. อินดิเคเตอร์วัดปริมาณการซื้อขาย (Volume Indicators)

ปริมาณการซื้อขาย (Volume) ถือเป็นตัวยืนยันความน่าเชื่อถือของแนวโน้ม หากราคาขึ้นพร้อมกับปริมาณซื้อขายที่เพิ่มขึ้น แสดงว่าแรงซื้อมีความแข็งแกร่งและแนวโน้มน่าจะยั่งยืน ในทางกลับกัน หากราคาขึ้นแต่ปริมาณซื้อขายลดลง อาจเป็นสัญญาณว่าแรงซื้อเริ่มหมดแรง อินดิเคเตอร์ประเภทนี้จึงช่วยให้เราแยกแยะ “แนวโน้มที่แท้จริง” กับ “แนวโน้มปลอม” ได้ดีขึ้น

ตัวอย่างที่นิยม: On-Balance Volume (OBV), Money Flow Index (MFI)

7 อินดิเคเตอร์ Forex ยอดนิยมที่นักเทรดทั่วโลกเลือกใช้

เมื่อเข้าใจประเภทของอินดิเคเตอร์แล้ว มาดูเครื่องมือที่ได้รับความนิยมและพิสูจน์ประสิทธิภาพมาแล้วในหลากหลายสภาวะตลาด ทั้ง 7 ตัวนี้ถือเป็นพื้นฐานสำคัญที่เทรดเดอร์ทุกระดับควรมีความเข้าใจ และสามารถนำไปประยุกต์ใช้ในกลยุทธ์ของตนเองได้

1. เส้นค่าเฉลี่ยเคลื่อนที่ (Moving Average – MA/EMA)

คืออะไร: เครื่องมือที่คำนวณค่าเฉลี่ยของราคาในช่วงเวลาหนึ่ง เช่น 10 หรือ 50 ช่วงเวลา แล้วนำมาลากเป็นเส้น ช่วยให้เห็นแนวโน้มโดยรวมได้ชัดเจน เส้นที่นิยมใช้คือ Simple Moving Average (SMA) ที่ให้ความสำคัญกับราคาเท่ากันทุกช่วง และ Exponential Moving Average (EMA) ที่ให้น้ำหนักกับราคาปัจจุบันมากกว่า ทำให้ตอบสนองต่อการเปลี่ยนแปลงได้เร็วกว่า

ใช้ทำอะไร: ใช้ยืนยันทิศทางแนวโน้มหลัก และสามารถใช้เป็นแนวรับ-แนวต้านแบบไดนามิกได้

วิธีใช้พื้นฐาน:

– หาก ราคาปัจจุบันอยู่เหนือเส้น MA บ่งบอกถึงแนวโน้มขาขึ้น

– หาก ราคาอยู่ใต้เส้น MA บ่งบอกถึงแนวโน้มขาลง

– การตัดกันของเส้น MA สองเส้น เช่น EMA 50 ตัดขึ้นเหนือ EMA 200 (Golden Cross) ถือเป็นสัญญาณซื้อระยะยาวที่ได้รับความนิยมสูง

ข้อควรระวัง: เนื่องจากเป็นการคำนวณจากข้อมูลในอดีต MA จึงมีลักษณะ “ตามหลัง” (Lagging) คือให้สัญญาณช้ากว่าราคาจริงเสมอ

2. ดัชนีความแรงสัมพัทธ์ (Relative Strength Index – RSI)

คืออะไร: ออสซิลเลเตอร์ที่วัดความเร็วและความแรงของการเปลี่ยนแปลงราคา โดยมีค่าอยู่ระหว่าง 0 ถึง 100

ใช้ทำอะไร: ระบุภาวะ Overbought (ซื้อมากเกินไป) และ Oversold (ขายมากเกินไป) และค้นหาสัญญาณ Divergence ที่มักเป็นสัญญาณนำการกลับตัวของแนวโน้ม

วิธีใช้พื้นฐาน:

– เมื่อ RSI เกิน 70 ถือว่าอยู่ในภาวะ Overbought ราคาอาจปรับตัวลงได้

– เมื่อ RSI ต่ำกว่า 30 ถือว่าอยู่ในภาวะ Oversold ราคาอาจดีดตัวขึ้นได้

– Bearish Divergence: ราคาทำจุดสูงใหม่ แต่ RSI ทำจุดสูงต่ำลง บ่งชี้ว่าแรงซื้อเริ่มอ่อน

ข้อควรระวัง: ในตลาดแนวโน้มชัดเจน RSI อาจ “ค้าง” อยู่ในโซน Overbought หรือ Oversold เป็นเวลานาน ดังนั้นควรใช้ร่วมกับเครื่องมือวิเคราะห์แนวโน้ม

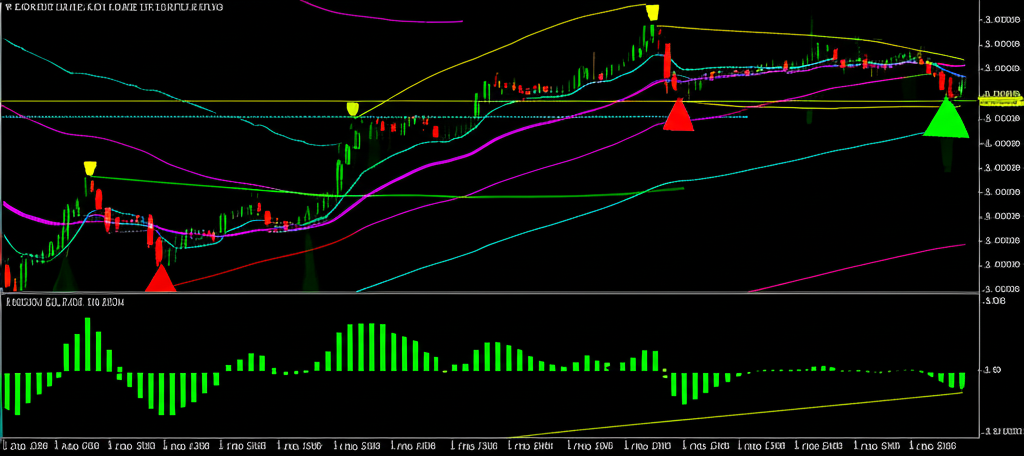

3. Moving Average Convergence Divergence (MACD)

คืออะไร: อินดิเคเตอร์ที่ผสานแนวคิดการตามแนวโน้มกับการวัดโมเมนตัม ประกอบด้วยเส้น MACD, เส้น Signal และแท่ง Histogram ที่แสดงความแตกต่างระหว่างสองเส้นแรก

ใช้ทำอะไร: วิเคราะห์การเปลี่ยนแปลงของโมเมนตัม และช่วยยืนยันทิศทางของแนวโน้ม

วิธีใช้พื้นฐาน:

– สัญญาณซื้อ: เมื่อเส้น MACD ตัดขึ้นเหนือเส้น Signal

– สัญญาณขาย: เมื่อเส้น MACD ตัดลงใต้เส้น Signal

– โมเมนตัม: แท่ง Histogram ยิ่งยาว แสดงว่าโมเมนตัมยิ่งแรง แท่งที่เริ่มสั้นลงบ่งบอกถึงโมเมนตัมที่เริ่มอ่อน

ข้อควรระวัง: แม้จะมีความแม่นยำสูง แต่ก็ยังเป็นอินดิเคเตอร์แบบ Lagging

4. ช่อง Bollinger (Bollinger Bands – BB)

คืออะไร: ชุดของเส้น 3 เส้น ได้แก่ เส้นกลาง (SMA 20), เส้นบนและล่างที่อยู่ห่างออกไปตามค่าเบี่ยงเบนมาตรฐาน (Standard Deviation)

ใช้ทำอะไร: วัดระดับความผันผวนของตลาด และช่วยระบุกรอบการเคลื่อนที่ของราคา

วิธีใช้พื้นฐาน:

– ความผันผวนต่ำ: เมื่อเส้นบนและล่าง “บีบตัว” เข้าหากัน (Squeeze) บ่งบอกถึงตลาดที่เงียบ ซึ่งมักตามมาด้วยการพุ่งของราคา

– ความผันผวนสูง: เมื่อเส้นทั้งสอง “ขยายตัว” ออก บ่งบอกถึงตลาดที่คึกคัก

– เส้นบนและล่างสามารถใช้เป็นแนวต้านและแนวรับได้

ข้อควรระวัง: Bollinger Bands ไม่ได้บ่งบอกทิศทางแนวโน้ม จึงควรใช้ร่วมกับเครื่องมืออื่น

5. Stochastic Oscillator

คืออะไร: ออสซิลเลเตอร์ที่เปรียบเทียบราคาปิดปัจจุบันกับช่วงราคาสูงสุด-ต่ำสุดในช่วงเวลาที่กำหนด มีค่า 0-100 เช่นเดียวกับ RSI แต่มีความไวต่อราคาสูงกว่า

ใช้ทำอะไร: วัดโมเมนตัมและหาสัญญาณการกลับตัว ด้วยการระบุภาวะ Overbought/Oversold

วิธีใช้พื้นฐาน:

– Overbought: เมื่อเส้น %K หรือ %D เกิน 80

– Oversold: เมื่อเส้น %K หรือ %D ต่ำกว่า 20

– สัญญาณจาก “การตัดกัน” ของเส้น %K และ %D

ข้อควรระวัง: เนื่องจากตอบสนองเร็ว จึงมีโอกาสเกิด “สัญญาณหลอก” สูง โดยเฉพาะในตลาดที่มีแนวโน้มชัดเจน

6. Fibonacci Retracement

คืออะไร: เครื่องมือที่ใช้ลากเส้นแนวนอนตามสัดส่วนทางคณิตศาสตร์ของลำดับฟีโบนัชชี (เช่น 38.2%, 50%, 61.8%) เพื่อคาดการณ์ระดับแนวรับ-แนวต้านในอนาคต

ใช้ทำอะไร: ค้นหาจุดที่ราคาอาจ “ย่อตัว” หรือ “กลับตัว” หลังจากเคลื่อนที่ในแนวโน้มมาแล้ว

วิธีใช้พื้นฐาน:

– ในแนวโน้มขาขึ้น: ลากจากจุดต่ำสุดไปยังจุดสูงสุด เพื่อหาแนวรับ

– ในแนวโน้มขาลง: ลากจากจุดสูงสุดไปยังจุดต่ำสุด เพื่อหาแนวต้าน

ข้อควรระวัง: ความแม่นยำขึ้นอยู่กับการเลือกจุด Swing High และ Swing Low ที่ถูกต้อง ซึ่งต้องอาศัยประสบการณ์

7. Ichimoku Cloud

คืออะไร: ระบบการวิเคราะห์ที่ซับซ้อนแต่ทรงพลัง ประกอบด้วยเส้น 5 เส้นและ “ก้อนเมฆ” (Kumo) ที่ให้ข้อมูลครบวงจร

ใช้ทำอะไร: ให้ภาพรวมทั้งแนวโน้ม โมเมนตัม และแนวรับ-แนวต้านในอนาคตจากเครื่องมือเดียว

วิธีใช้พื้นฐาน:

– ถ้า ราคาอยู่เหนือก้อนเมฆ = แนวโน้มขาขึ้น

– ถ้า ราคาอยู่ใต้ก้อนเมฆ = แนวโน้มขาลง

– ก้อนเมฆทำหน้าที่เป็นแนวรับ-แนวต้านที่สำคัญ

ข้อควรระวัง: แม้จะครอบคลุมทุกด้าน แต่ดูยุ่งเหยิงสำหรับมือใหม่ ควรเริ่มจากเข้าใจก้อนเมฆก่อน

เลือกอินดิเคเตอร์ให้ตรงกับสไตล์การเทรด: วิธีคัดเลือกเครื่องมือที่ใช่

คำถามว่า “อินดิเคเตอร์ตัวไหนดีที่สุด?” มักไม่มีคำตอบตายตัว เพราะความ “ดี” ขึ้นอยู่กับว่าเครื่องมือนั้นเหมาะกับคุณหรือไม่ นักเทรดที่ประสบความสำเร็จมักไม่ได้ตามหา “ลูกศิษย์เอก” แต่สร้างระบบที่ทำงานร่วมกันได้อย่างมีประสิทธิภาพ โดยพิจารณาจากสไตล์การเทรด ระยะเวลาที่ถือออเดอร์ และเป้าหมาย

สำหรับนักเทรดระยะสั้น (Scalping / Day Trading)

เป้าหมายคือทำกำไรจากความผันผวนเล็กๆ ภายในวันเดียวหรือไม่กี่ชั่วโมง จึงต้องการอินดิเคเตอร์ที่ไวต่อการเปลี่ยนแปลง

อินดิเคเตอร์ที่แนะนำ:

– Stochastic Oscillator: ให้สัญญาณ Overbought/Oversold อย่างรวดเร็ว เหมาะกับการเข้า-ออกอย่างฉับไว

– RSI (ปรับค่า Period ต่ำลง): ลดค่าเป็น 7 หรือ 9 เพื่อเพิ่มความไว

– EMA ระยะสั้น (5, 10, 20): ใช้ดูการเปลี่ยนแปลงแนวโน้มในช่วงเวลาเล็กๆ

เหตุผล: เครื่องมือเหล่านี้เป็น “Leading Indicator” ที่ให้สัญญาณเร็ว แม้จะมาพร้อมความเสี่ยงจากสัญญาณหลอกก็ตาม

สำหรับนักเทรดตามแนวโน้ม (Swing / Position Trading)

เน้นถือออเดอร์เป็นวันถึงหลายเดือนเพื่อคว้ากำไรจากรูปแบบแนวโน้มใหญ่ จึงต้องการเครื่องมือที่กรอง “สัญญาณรบกวน” ได้ดี

อินดิเคเตอร์ที่แนะนำ:

– MA ระยะยาว (50, 100, 200): ใช้ยืนยันแนวโน้มหลัก

– MACD: วิเคราะห์โมเมนตัมและหาสัญญาณกลับตัวของแนวโน้มใหญ่

– Ichimoku Cloud: ให้มุมมองภาพรวมที่ดีสำหรับการเทรดระยะกลางถึงยาว

เหตุผล: เครื่องมือเหล่านี้แม้จะให้สัญญาณช้า (Lagging) แต่ก็มีความแม่นยำในการยืนยันแนวโน้มสูง ช่วยให้คุณ “อยู่กับเทรนด์” ได้อย่างมั่นใจ

หากคุณกำลังมองหาโบรกเกอร์ที่รองรับการใช้งานอินดิเคเตอร์ได้อย่างเต็มประสิทธิภาพและมีแพลตฟอร์มที่เสถียร Moneta Markets เป็นหนึ่งในตัวเลือกที่น่าสนใจ โดยเฉพาะสำหรับเทรดเดอร์ที่ใช้กลยุทธ์ตามแนวโน้ม เนื่องจากให้สเปรดที่แข่งขันได้ ความเร็วในการดำเนินคำสั่งที่รวดเร็ว และรองรับการใช้งาน MT4 และ MT5 อย่างสมบูรณ์แบบ

เคล็ดลับการใช้งานอินดิเคเตอร์บนมือถือและ TradingView

ปัจจุบัน นักเทรดสามารถวิเคราะห์ตลาดได้ทุกที่ทุกเวลาผ่านมือถือ โดยแอปพลิเคชันยอดนิยมอย่าง MetaTrader 4, MetaTrader 5 และ TradingView ล้วนมีอินดิเคเตอร์พื้นฐานทั้งหมดที่กล่าวมาให้ใช้ฟรี

การเพิ่มอินดิเคเตอร์บนมือถือทำได้ง่าย เพียงแตะที่ไอคอน “f” บนกราฟ แล้วเลือกจากลิสต์ที่มีให้ โดย TradingView มีข้อได้เปรียบที่โดดเด่นด้วย “Public Library” ซึ่งรวมอินดิเคเตอร์ที่พัฒนาโดยชุมชนนักเทรดทั่วโลกนับพันตัว ไม่ว่าจะเป็น SuperTrend, Volume Profile หรือ Squeeze Momentum Indicator ที่ช่วยเสริมขีดความสามารถการวิเคราะห์ให้ล้ำสมัยยิ่งขึ้น

การตั้งค่ามาตรฐานที่นิยมใช้:

– RSI: Period = 14

– MACD: Fast Length = 12, Slow Length = 26, Signal Smoothing = 9

– Moving Average: EMA 12 และ EMA 26 สำหรับเทรดสั้น, SMA 50 และ SMA 200 สำหรับเทรดยาว

ข้อผิดพลาดที่มักพบและวิธีหลีกเลี่ยง

การใช้อินดิเคเตอร์ไม่ใช่เรื่องยาก แต่การใช้ผิดวิธีคือต้นเหตุของความสูญเสีย นี่คือข้อผิดพลาดที่นักเทรดมือใหม่ควรระวัง:

- ใช้มากเกินไป (Analysis Paralysis): การใส่อินดิเคเตอร์ 5-6 ตัวในกราฟเดียวไม่ได้ทำให้คุณ “ฉลาดขึ้น” แต่สร้างความสับสนจากสัญญาณที่ขัดแย้งกัน จนไม่กล้าตัดสินใจ ทางที่ดีเลือกใช้ 2-3 ตัวที่ทำงานคนละหน้าที่ เช่น ตัวตามแนวโน้ม + ตัววัดโมเมนตัม

- ใช้ผิดสภาวะตลาด: ใช้ Moving Average ในตลาด Sideways หรือใช้ RSI ในตลาดแนวโน้มแรง จะได้สัญญาณผิดพลาดตลอดเวลา เข้าใจว่าเครื่องมือแต่ละตัวเหมาะกับสถานการณ์ใด

- รีบเข้าออเดอร์ทันที: อย่าเพิ่งดีใจเมื่อเห็นสัญญาณเพียงตัวเดียว รอการยืนยันจาก Price Action หรืออินดิเคเตอร์ตัวอื่นเสมอ

- ไม่มีการบริหารความเสี่ยง: ไม่มีอินดิเคเตอร์ใดแม่นยำ 100% การตั้ง Stop Loss และจัดการเงินทุน (Money Management) จึงเป็นสิ่งที่ขาดไม่ได้

บทสรุป: สร้างระบบที่ทำงานได้จริงด้วยอินดิเคเตอร์ที่เหมาะสม

อินดิเคเตอร์ Forex เป็นเครื่องมือที่เปลี่ยนการเทรดจาก “การเดา” ให้กลายเป็น “การตัดสินใจอย่างมีเหตุผล” ไม่ว่าจะเป็น MA, RSI, MACD หรือเครื่องมืออื่นๆ ต่างมีบทบาทเฉพาะตัว หัวใจของความสำเร็จไม่ได้อยู่ที่การตามหา “อินดิเคเตอร์ Forex ที่ดีที่สุด” แต่คือการเรียนรู้ที่จะผสมผสานเครื่องมือให้เหมาะกับสไตล์ของคุณ

เราขอแนะนำให้คุณทดลองใช้กลยุทธ์ต่างๆ บนบัญชีทดลอง (Demo Account) ก่อน เพื่อสังเกตพฤติกรรมของอินดิเคเตอร์ในสภาวะตลาดที่แตกต่างกัน โดยไม่ต้องกังวลกับความสูญเสีย ความสำเร็จในตลาด Forex เกิดจาก 3 ปัจจัยหลักที่ทำงานร่วมกันอย่างสมดุล: เครื่องมือวิเคราะห์ที่เหมาะสม, การบริหารความเสี่ยงที่รัดกุม, และจิตวิทยาการเทรดที่มั่นคง ซึ่งเป็นหลักการสำคัญที่ ผู้เชี่ยวชาญด้านการเทรดได้เน้นย้ำไว้

คำถามที่พบบ่อย (FAQ)

อินดิเคเตอร์ Forex ที่แม่นยำที่สุดคือตัวไหน?

ไม่มีอินดิเคเตอร์ตัวใดที่ “แม่นยำที่สุด” 100% ความแม่นยำขึ้นอยู่กับสภาวะตลาดและวิธีการใช้งาน อินดิเคเตอร์ที่ทำงานได้ดีในตลาดที่มีแนวโน้ม (Trending Market) เช่น Moving Average อาจให้สัญญาณหลอกในตลาดที่เคลื่อนที่ในกรอบ (Sideways Market) สิ่งที่ดีที่สุดคือการใช้อินดิเคเตอร์ 2-3 ตัวที่ทำงานเสริมกันเพื่อยืนยันสัญญาณ เช่น ใช้ MA เพื่อดูเทรนด์ และใช้ RSI เพื่อหาจังหวะเข้าซื้อขาย

มือใหม่ควรเริ่มใช้อินดิเคเตอร์ตัวไหนก่อน?

สำหรับมือใหม่ แนะนำให้เริ่มต้นจากอินดิเคเตอร์พื้นฐานที่เข้าใจง่ายและเป็นที่นิยม 3 ตัวนี้:

- Moving Average (MA): เพื่อเรียนรู้การระบุทิศทางของแนวโน้มหลัก

- Relative Strength Index (RSI): เพื่อทำความเข้าใจสภาวะ Overbought/Oversold และหาจังหวะการย่อตัวหรือกลับตัว

- MACD: เพื่อฝึกดูโมเมนตัมของตลาดและการยืนยันสัญญาณเข้าเทรด

เราสามารถใช้อินดิเคเตอร์บนมือถือได้ฟรีหรือไม่?

ใช่, อินดิเคเตอร์มาตรฐานส่วนใหญ่ เช่น MA, RSI, MACD, Bollinger Bands มีให้ใช้งานฟรีบนแอปพลิเคชันเทรดบนมือถือยอดนิยมอย่าง MetaTrader 4 (MT4) และ MetaTrader 5 (MT5) คุณสามารถเพิ่มและตั้งค่าอินดิเคเตอร์เหล่านี้บนกราฟได้โดยไม่มีค่าใช้จ่ายเพิ่มเติม

อินดิเคเตอร์ตัวไหนเหมาะกับการเทรดสั้นที่สุด?

สำหรับการเทรดสั้น (Scalping/Day Trading) เทรดเดอร์มักนิยมใช้ออสซิลเลเตอร์ที่ตอบสนองต่อราคาได้รวดเร็ว เช่น Stochastic Oscillator และ RSI ที่มีการปรับลดค่า Period ลง (เช่น จาก 14 เป็น 9) เพื่อให้ได้สัญญาณที่เร็วขึ้น อย่างไรก็ตาม สัญญาณที่เร็วขึ้นก็มาพร้อมกับโอกาสเกิดสัญญาณหลอกที่สูงขึ้นเช่นกัน จึงควรใช้ร่วมกับการวิเคราะห์ Price Action เสมอ

จำเป็นต้องใช้อินดิเคเตอร์หลายตัวพร้อมกันหรือไม่?

ไม่จำเป็น และไม่แนะนำให้ใช้มากเกินไป การใช้อินดิเคเตอร์ 2-3 ตัวที่มาจากคนละประเภท (เช่น Trend Indicator 1 ตัว และ Momentum Oscillator 1 ตัว) จะมีประสิทธิภาพมากกว่าการใช้อินดิเคเตอร์ประเภทเดียวกัน 4-5 ตัว ซึ่งมักจะให้ข้อมูลที่ซ้ำซ้อนและอาจขัดแย้งกันเองจนทำให้เกิดภาวะ “Analysis Paralysis” หรือสภาวะที่วิเคราะห์มากไปจนตัดสินใจไม่ได้

จะหาอินดิเคเตอร์ที่บอกจุดเข้า-ออกที่ชัดเจนได้อย่างไร?

ไม่มีอินดิเคเตอร์ใดที่สามารถ “บอกจุดเข้า-ออก” ที่สมบูรณ์แบบได้ อินดิเคเตอร์ให้เพียง “สัญญาณ” ที่มีความน่าจะเป็น เทรดเดอร์ต้องนำสัญญาณเหล่านั้นมาประกอบกับกลยุทธ์ของตนเอง เช่น สัญญาณซื้อจาก MACD Crossover จะน่าเชื่อถือมากขึ้นหากเกิดขึ้นใกล้กับแนวรับที่สำคัญ หรือได้รับการยืนยันจากแท่งเทียนกลับตัว (Bullish Engulfing) จุดเข้า-ออกที่ดีที่สุดมาจากการผสมผสานระหว่างสัญญาณอินดิเคเตอร์, Price Action และการบริหารความเสี่ยง

Indicator ที่นิยมใช้ใน TradingView มีอะไรบ้าง?

นอกเหนือจากอินดิเคเตอร์มาตรฐานแล้ว บน TradingView ยังมีอินดิเคเตอร์ที่สร้างโดยชุมชนซึ่งเป็นที่นิยมอย่างมาก ตัวอย่างเช่น:

- “Volume Profile”: แสดงปริมาณการซื้อขายในแต่ละระดับราคา

- “SuperTrend”: อินดิเคเตอร์บอกแนวโน้มที่ใช้งานง่ายและแสดงผลชัดเจน

- “Squeeze Momentum Indicator”: ใช้สำหรับหาช่วงที่ตลาดกำลังจะเกิดความผันผวนรุนแรง

คุณสามารถค้นหาและทดลองใช้อินดิเคเตอร์เหล่านี้ได้ฟรีจาก Public Library ของ TradingView